您现在的位置是: 主页 > 企业资质 > 高新技术企业

汇算清缴高企填报纳税申报表要注意什么?

2023-11-17 09:06:43 高新技术企业人已围观

简介年年岁岁要汇缴,岁岁年年要注意,又到一年汇算清缴时,如实准确的填报“企业所得税年度纳税申报表”非常关键,特别是高企更要关注申报表中部分跟高企相关的数据,以免影响到企业的高企资格或影响后续企业申报高企认定材料质量,进而引起涉税风险,同时今年高企分二批,企业汇算清缴高质量快速完成,也可以为第一轮不过,争取更多修改时间。一、A000000表(企业基础信息表)1.栏目102 分支机构就地纳税比例:如果企业...

年年岁岁要汇缴,岁岁年年要注意,又到一年汇算清缴时,如实准确的填报“企业所得税年度纳税申报表”非常关键,特别是高企更要关注申报表中部分跟高企相关的数据,以免影响到企业的高企资格或影响后续企业申报高企认定材料质量,进而引起涉税风险,同时今年高企分二批,企业汇算清缴高质量快速完成,也可以为第一轮不过,争取更多修改时间。

一、A000000表(企业基础信息表)

1.栏目102 分支机构就地纳税比例:如果企业有分支纳税情况,今后高企重新认定时务必要注意,所有分公司(不管在省内、省外)的数据都应该计入。

2.栏目104从业人数:这张表人数虽然也是全年平均数,但是他计算方式是采取:季度平均值=(季初值+季末值)÷2,全年季度平均值=全年各季度平均值之和÷4,与高企认定对于职工总数的年平均数计算方法(月平均数=(月初数+月末数)÷2全年月平均数=全年各月平均数之和÷12)不同,相应的不要刻意追求两者数据一致,略有差异也是正常的,但如果相差太大就是有问题。

3.栏目212 重组事项组事项:企业如果勾选了该选项内容,就要抓紧跟高企认定办报备,根据高企管理办法规定“高新技术企业发生名称变更或与认定条件有关的重大变化(如分立、合并、重组以及经营业务发生变化等),应在发生之日起三个月内向认定机构报告”

二、A104000表(期间费用明细表)

1.栏目十九、研究费用:该费用要核实准确,要与一般企业收入明细表的营业收入简单计算下看占比是否达标,虽然高企要求是近3年平均强度,而且会计口径和高企口径也存在一定差异,但是考虑到持续性研发、平稳等问题,逻辑上每年建议不要偏离太大。

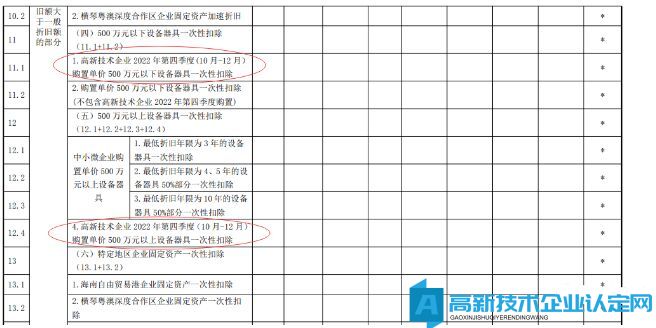

三、A105080表(资产折旧、摊销及纳税调整明细表)

1.该表今年有变动,高企相关方面增加了“高新技术企业 2022 年第四季度(10 月-12 月) 购置单价 500 万元以下设备器具一次性扣除、高新技术企业 2022 年第四季度(10 月-12 月) 购置单价 500 万元以上设备器具一次性扣除”,供高新技术企业填报设备器具扣除相关优惠政策。

四、A107010(免税、减计收入及加计扣除优惠明细表)

1.栏目(二)符合条件的居民企业之间的股息、红利等权益性投资收益免征企业所得税(4+5+6+7+8):注意免征与不征税收入概念是不一样的,免征收入是国家优惠政策,对于某些该交税的经营活动准予其不交税,有可能是鼓励此项经济活动;而不征税收入是本身不需要交税的活动,一般是指政府拨款、行政事业性收费、政府性基金等,因此在测算高企核心指标时这部分收入要计入总收入,以免口径的错误导致最后高企指标不达标。

2.栏目(一)开发新技术、新产品、新工艺发生的研究开发费用加计扣除和(二)科技型中小企业开发新技术、新产品、新工艺发生的研究开发费用加计扣除:虽然加计扣除是申报享受(企业有研发费用但也有权利不享受),在归集口径上与高企研发费用也有不同,因此可加计扣除研发费与高企认定研发费是不一致的,但是如果相差太大逻辑上也是有瑕疵的,因为作为高企,本身就有一定的研发项目,同时又建有完整的研发辅助账和完整的项目流程材料,等同于把加计扣除申报材料已经准备起来了,如果大量研发费用不申报享受,会有研发费用不扎实的嫌疑。同时要注意纳税申报表出现的科技型中小企业是指国家科技型中小企业,不是省科技型中小企业,如已经是国家科技型中小企业一定要准确填报。

3.栏目2.高新技术企业设备器具加计扣除:根据《财政部 税务总局 科技部关于加大支持科技创新税前扣除力度的公告》(2022 年第28号)等相关税收政策规定,高新技术企业在2022 年 10 月 1 日至 2022 年 12 月 31 日期间新购置的设备、器具允许在税前100%加计扣除。去年这个政策对高企支持力度非常大,跨越了研发设备的限制。

五、A107012(研发费用加计扣除优惠明细表)

1.研发费用加计扣除比例及计算方法代码表。

2.栏目本年可享受研发费用加计扣除项目数量:对于研发项目的要求高企和加计扣除是一致的,也可以从《关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号)文件规定:“税务机关对企业享受加计扣除优惠的研发项目有异议的,可以转请地市级(含)以上科技行政主管部门出具鉴定意见,科技部门应及时回复意见。”看出。因此理论上所有高企研发项目多具备申报加计扣除,但是考虑到研发费用归集口径、涉税风险、企业经营策略、嫌麻烦等因素,企业经常选择不全部上报,但是如果相差太大,容易被打问号。

3.栏目(一)人员人工费用(4+5+6):高企是科技人员,加计扣除是直接从事研发的人员。

4.栏目8.通过经营租赁方式租入的用于研发活动的仪器、设备租赁费:加计扣除不包括研发用的房屋租赁费,高企包括。

5.栏目(三)折旧费用:加计扣除不包括研发用的房屋折旧费,高企包括。

6.栏目(六)其他相关费用:加计扣除其他费用不能超过10%,高企不能超过20%。

7.栏目七、允许扣除的研发费用抵减特殊收入后的金额(45-46):加计扣除需要减特殊收入,高企不用。

六、A107041(高新技术企业优惠情况及明细表)

1.这张表所有高企必须填,而且必须要非常重视,必须要会同企业中负责高企的人一起填。

2.栏目对企业主要产品(服务)发挥核心支持作用的技术所属范围:对应的三级领域必须要和高企申报材料中的三级领域完全一致。

3.栏目一、本年高新技术产品(服务)收入:根据高企办法,企业的高新技术产业收入应占总收入60%。务必要核对好高企总收入的范围,不要漏了免税收入。

4.栏目不征税收入:再次强调不征税收入不等于免税收入。

5.栏目四、本年科技人员数:根据高企办法,科技人员要占企业全体人员10%。

6.栏目七、归集的高新研发费用金额:注意和加计扣除、会计口径的差异,根据高企办法上年度5000万以下,近3年研发费用(不是加计扣除费用)占比要5%以上;5000万到2亿要4%以上;2亿以上要3%以上。

7.栏目2.境外的外部研发费:根据高企办法在中国境内发生的研发费用总额占全部研发费用总额的比例不低于60%。

相关文章

随机图文

2020年度上海市高新技术企业认定各区补贴政策

依据《工作指引》和《入库培育细则》规定,上海市高新技术企业申请认定和入库培育工作开展时间为:3月1日至9月20日。 1、对纳入高新技术企业培育库的企业,按研发费用投入给予最...

2020年郑州市高新技术企业认定奖励政策汇总

高新技术企业是指在国家颁布的《国家重点支持的高新技术领域》范围内,持续进行研究开发与技术成果转化,形成企业核心自主知识产权,并以此为基础开展经营活动的居民企业,是...

国家高新技术企业认定成功后还会被取消?

国家高新技术企业一直以来都备受企业青睐,因为扶持力度大。但是不要以为拿到高企证书就万事大吉,坐等优惠政策了,如果拿到高企证书后管理没做好,很可能被会摘掉帽子,甚至...

2021年河北省高新技术企业申报认定指南

一、申报时间 2021年高新技术企业认定工作继续采取常年申报,定期评审的方式。申报截止日期为2021年10月31日。 第一批评审申报截止时间为2021年5月25日,其余批次根据企业申报情况另...

猜你喜欢

- 大理州永平县高新技术企业奖励政策:永平县促进工业高质量发展奖励措施

- 迪庆州高新技术企业奖励政策:迪庆州高新技术企业认定(培育)资助办法

- 怒江州高新技术企业奖励政策:怒江州人民政府关于保持经济平稳健康发展的实施意见

- 德宏州陇川县高新技术企业奖励政策:陇川县招商引资扶持政策(暂行)

- 德宏州瑞丽市高新技术企业奖励政策:瑞丽市招商引资扶持政策

- 德宏州高新技术企业奖励政策:德宏州高新技术企业培育认定工作实施方案

- 云浮市新兴县高新技术企业奖励政策:关于进一步促进新兴县不锈钢制品产业和装备制造业转型升级创新发展二十条

- 揭阳市普宁市高新技术企业奖励政策:普宁市高新技术企业培育发展实施方案(2017—2020年)

- 揭阳市揭东区高新技术企业奖励政策:揭东经济开发区扶持入园企业的若干措施

- 潮州市湘桥区高新技术企业奖励政策:潮州市湘桥区贯彻落实国务院《扎实稳住经济的一揽子政策措施》实施方案

站点信息

- 文章统计:篇文章

- 标签管理:标签云

- 友链洽谈:扫描二维码,添加微信

.jpg)

.jpg)

.jpg)